企业并购中如何选择估值方法?

发布于:2013-3-29 00:42 作者:admin

点击:次

公司估值可分为两种大的approach:相对估值(Relative Valuation)和绝对估值(Absolute

Valuation)。

相对估值就是跟别的公司比,主要有两种方法:

-可比公司分析(Comparable Companies Analysis,投行里简称“Trading Comps”)

-先例交易分析(Precedent Transaction Analysis,投行里简称“Deal Comps”)

前者拿二级市场的上市公司做参照,后者以过往的并购案例为坐标。一家公司上市了每天就有买卖,就会有实时定价,所以把价格除以某个公司的盈利指标(比如销售额、运营收入、净利润等)就可以得出一个“倍数”用来跟其他同行业公司对比看哪个便宜哪个贵(P/E, P/B, P/S, EV/EBITDA 都是这个逻辑)。可比公司分析适用于公司要上市了,看看同行业都什么倍数,或者并购的时候也作为参考看是否需要给很多溢价(比如有人透露风声A要被收购结果P/E飙到50倍但其他同业都只有20倍,这个时候就不用考虑在50倍P/E的基础上给什么溢价,因为都已priced in)。

而一家没有上市的公司的股票是没有市场每天去定价的,所以只有在有交易的时候(比如股权融资、出售老股等)会有新一轮定价,除非之前就参与了上一轮交易,否则外界只有靠挖公司官网、年报、新闻等渠道去找上一轮交易的定价。先例交易分析是并购里比较常用的估值方法。所谓并购,其实就是出售老股,现有股东把所持有股份卖给想要进来的新股东。

另外一个重要考虑因素就是控制权溢价(Control Premium),用人话说就是控股一家企业(50%+持股)所需要付出的溢价,因为控股了就可以指派董事、替换管理层、裁员、卖掉不赚钱的部门,等等。这些决策权相比买一家公司的股票等着升值和分红来说要更值钱。而可比公司分析看的是公司上市交易水平,是不包含控制权溢价的,所以做一桩获得控制权的并购(直接买50%+或者把现有持股比例提升至50%+)都是要看历史上可比公司的先例控股交易。

接下来简单讲讲绝对估值。绝对估值有两种常用方法:

-现金流折现分析(Discounted Cash FlowAnalysis,简称“DCF”)

-杠杆收购分析(Leveraged Buy-Out Analysis,简称“LBO”)

绝对估值比较复杂,因为需要搭建模型,有很多预测的细节,简单的预测只需要一张粗略的利润表,复杂的模型三张报表都需要搭建出来、销售需要细分化预测(分产品线、高中低端、一二三线地区+国际销售、扩张计划等)、借债偿付单独预测(现金流还完利息剩多少、什么情况下还本金、够不够钱正常运营、是否需要短期借债等),里面的各类假设可以钻研很久。

总而言之,DCF是将估值对象的未来现金流折现,但由于主观因素对假设影响较大,很多时候主要作为参考(算出来的是每股股价);LBO则主要关注估值公司未来产生的回报,常用于私募基金投资(算出来的是IRR回报率)。

和相对估值不同,绝对估值只关注公司本身,预测它未来的现金流,然后再回过来折算它现在的价值。用这个思路得到的估值较能反映公司的内在价值(intrinsic value)。之所叫“内在价值”,因为它是以公司未来发展为基础进行分析的结果,并不受市场情绪波动的影响。但由于模型需要诸多假设,所以DCF比较适用于未来可预测的公司,比如一个煤矿,勘探出来原材料体量,开采成本可预测,再对煤炭价格进行预测,基本可以推算出这个矿未来能赚多少钱,今天折算成多少钱可以卖掉。

DCF的一大优点就是不受市场情绪波动的影响。从技术上来说,你最后得出来的数字可以捕捉到公司的全部价值,牛熊市闹翻天了都跟你没啥关系。当然,真是撞上了金融危机,最终销售价格和销量都可能受到影响,也会影响公司估值。

LBO跟DCF没有太大区别,只是算的是回报,所以主要适用于投资人,而且大部分适用于私募股权基金(PE)或对冲基金(HF),因为他们真正赚大钱的投资很多时候都是要加杠杆的。杠杆就是借钱,借钱就需要还本还息,所以杠杆收购适用于现金流强或者有大量可抵押资产的公司,这些公司即便碰到问题了也能卖资产偿还债务,不会弄到公司清算,损失掉股权价值。

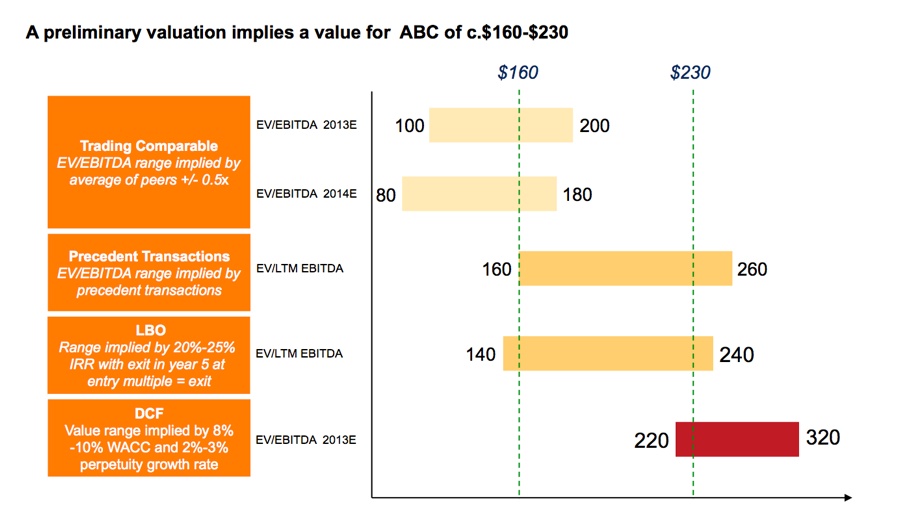

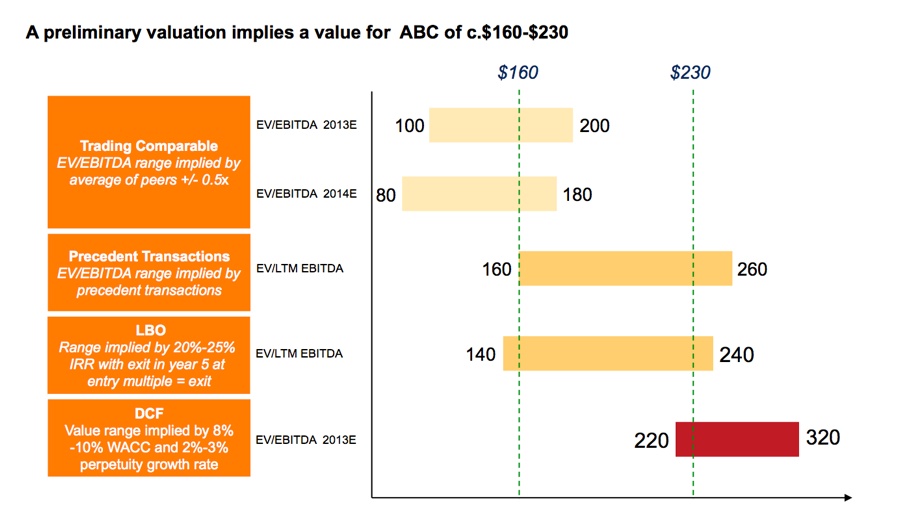

通常其实一家公司要做股权交易(增发股权融资、出售部分老股、整体被收购等)的时候,投行会把所有适用的估值方法都粗略测算一遍,然后再根据交易本身最适用的方法进行调试,谈到最后主要就是一个价格倍数。估值永远不会是一个单一的数字,而是一个估值区间,用一个类似美式橄榄球体育场的图形展示,因此投行里俗称为“Foot Ball Chart”(美式橄榄球图):

在中国,大部分交易并没有那么复杂(很少控制权交易、很少杠杆收购),大部分股权投资也就是早点买入,做大卖出(直接上市或卖给上市公司)。火的公司大家抢着要,估值抬高,市场瞬间谁都没钱赚。所以在中国做股权投资要么看投早+投准(运气。。),要么看晚期基金的资源,在估值层面并不会做得多么复杂,主要还是看市场心情和过去类似的交易都是什么倍数完成的。